Рассмотрим, какие акции на российском рынке сейчас оцениваются дешевле и какую динамику они проявили с момента общей просадки конца сентября на фоне геополитики.

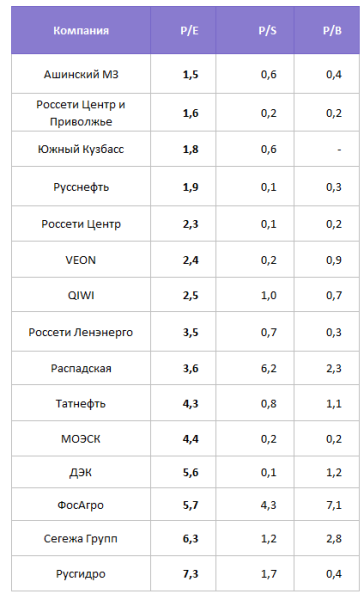

Для сравнения стоимости компаний воспользуемся оценочными мультипликаторами, позволяющими сравнить между собой предприятия абсолютно любого размера и с различным количеством акций в обращении. Рассматривать будем те компании, которые представили отчетность за первое полугодие 2022 г., поскольку сейчас отчитываются не все.

• Самым популярным является показатель P/E — отношение капитализации компании к чистой прибыли.

• Если эмитенту не удается получать стабильную чистую прибыль, стоит обратить внимание на оценку по P/S — капитализация / выручка.

• Для финансового сектора важен результат по показателю P/B — капитализация / балансовая стоимость (собственный капитал), который позволяет отделить собственный капитал от привлеченного. Показатель корректен только при сравнении компаний из одной отрасли и тех, у которых числятся на балансе материальные активы: земля, здания, оборудование, финансовые активы.

В таблице представлены 15 компаний с наиболее низким показателем — P/E по результатам за 2022 г.

Сравнение мультипликаторов

• Чем ниже оценка по мультипликаторам, тем дешевле оценивается компания, давая дисконт к аналогичным эмитентам.

• Если оценка выше, то ситуация обратная. Это может говорить о более конкурентном бизнесе или о «перегретой» стоимости акций.

Пока отстают

Бумаги производителя удобрений ФосАгро пока существенно отстают от сентябрьских уровней. Дата закрытия под дивиденды за 9 месяцев текущего года — 14 декабря.

Бумаги VEON обозначили тенденцию на повышение после новостей о потенциальной продаже основного актива — Вымпелкома. О поддержке сделки на правительственной комиссии впоследствии заявили в Минцифры. Акции VEON существенно ниже уровней, набранных в сентябре, что дает потенциальный апсайд в случае реализации плана продажи.

Акции угольщика Распадской (Покупать. Консенсус-прогноз на год: 330 руб. / +41%) пока далеки от значений сентября. Также и бумаги Татнефти-ао (Покупать. Консенсус-прогноз на год: 500 руб. / +32,1%) и Татнефти-ап (Покупать. Консенсус-прогноз на год: 450 руб. / +22,91%), СД которых рассматривает вопрос по очередным дивидендным выплатам.

Восстановились

Акции Ашинского метзавода, несмотря на присущую высокую волатильность, с начала года уверенно движутся в рамках up-тренда и уже восстановились до уровней, предшествовавших сентябрьской просадке.

Бумаги Россетей Центра и Приволжья уже торгуются выше сентябрьских уровней и нацеливаются на закрытие гэпа, сформированного в июне на выплате дивидендов. Аналогичная динамика в акциях Россети Центр и Россети Ленэнерго привилегированных. Обыкновенные акции Россети Ленэнерго пока остановились далеко от уровней сентября.

Акции финансовой платформы QIWI, в дни роста которых оборот обычно существенно выше, чем в дни просадок, восстановились на уровне сентябрьских максимумов. Следующий важный уровень сопротивления находится в зоне 405–415 руб.

К сентябрьским уровням сегодня взлетели акции энергетика ДЭК, +20%. Учитывая волатильность, характерную для данного эмитента, стоит ожидать откат в ближайшей перспективе.