Максимально просто рассказываем о плюсах и особенностях нового биржевого инструмента — замещающих облигациях.

Главное

Замещающие облигации — это бумаги, выпущенные взамен еврооблигаций российских компаний, которые были частично заблокированы из-за санкций и внешних ограничений.

• Позволяют получить доходность в долларах и других валютах, но сделки проводятся за рубли.

• Выпускаются в рамках российской инфраструктуры, санкционных рисков нет.

• Доступны для покупки на Мосбирже на сумму от 1000 долларов/евро/фунтов.

• Число выпусков увеличивается и продолжит расти. Эмитентами выступают крупнейшие российские компании.

• Есть возможность получения льготы на долгосрочное владение через 3 года непрерывного удержания. Если к дате продажи цена облигации вырастет, например из-за ослабления рубля к доллару, то налогооблагаемую базу можно снизить.

В деталях

Зачем нужны

Выплаты по еврооблигациям российских компаний не поступали на счета заемщиков из РФ, поскольку эти операции заблокированы со стороны иностранной учетной инфраструктуры — депозитариев Euroclear и Clearstream. Кроме этого, иностранные банки замораживали платежи компаний, если они или их владельцы оказались в санкционных списках. В результате заемщики, готовые платить по евробондам, технически этого сделать не могли.

Для решения этой проблемы выпускаются замещающие облигации, цель которых — помочь компаниям расплатиться с кредиторами. Облигации номинированы в иностранной валюте, однако все операции, расчеты и выплаты осуществляются в рублях по курсу ЦБ.

Основные преимущества замещающих еврооблигаций:

• Доходность в иностранной валюте. Например, целевая инфляция в США на длинном горизонте по планам ФРС должна стремиться к 2%. При этом ряд уже торгующихся замещающих облигаций предполагают доходность к погашению более 6%.

• Нет санкционных рисков. Выпуски происходят в рамках российской инфраструктуры, поэтому иностранные депозитарии и другие органы не могут вводить ограничения. Так что можно не бояться блокировок — платежи дойдут до адресатов.

• Ничего сложного. Приобрести замещающие еврооблигации можно на Мосбирже. Сумма — от 1 тыс. долларов/евро/фунтов.

• Число выпусков увеличивается и продолжит расти. Эмитентами выступают крупнейшие российские компании: ЛУКОЙЛ, Газпром, ПИК, Совкомфлот и Металлоинвест. На рынке могут появиться еще десятки замещающих выпусков.

• Налоговые льготы при долгосрочном владении. Через 3 года удержания после покупки инвестор может быть освобожден от уплаты налога с валютной переоценки облигации.

Ранее еврооблигации выпускали иностранные дочки российских компаний. Если за время удержания курс USD/RUB вырастал, то с этой переоценки инвестору нужно было заплатить налог. Сейчас он также должен будет его заплатить, но существует возможность получить льготу при условии непрерывного удержании бумаги в течение 3 лет, потому что эмитентами замещающих облигаций теперь выступают российские компании. Например, у Газпрома это его дочка ООО «Газпром капитал».

Так что многим инвесторам, которые ищут защитные инструменты от девальвации, в первую очередь могут быть интересны не короткие выпуски, а те, у которых срок погашения более 3 лет.

Важно: Есть ограничения по размеру максимальной налоговой льготы. Но чем дольше держишь бумаги, тем больше предельная льгота. Подробности читайте в наглядной презентации Мосбиржи.

Недостатком замещающих еврооблигаций можно назвать не всегда высокую ликвидность. Впрочем, для таких бумаг предполагается длительный срок удержания, так что фактор ликвидности для многих инвесторов вторичен.

Какие выпуски есть на рынке

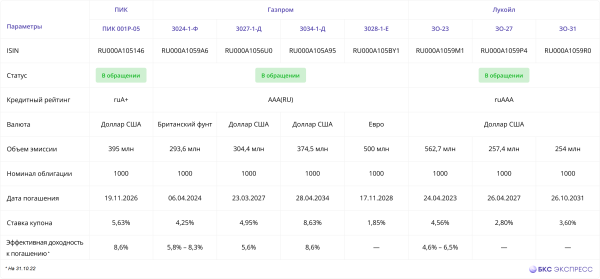

Газпром. На рынке уже представлены выпуски в долларах США (гасятся в 2027 и 2034 гг.), а короткий выпуск в британских фунтах погашается в 2024 г., а также в евро с погашением в 2028 г.

ЛУКОЙЛ. В начале октября процесс размещения замещающих выпусков запустил ЛУКОЙЛ. Сразу по пяти долларовым облигациям с номерами ЗО-23, ЗО-26, ЗО-27, ЗО-30 и ЗО-31 совокупным объемом $6,3 млрд. На рынке торгуются уже три выпуска, остальные появятся чуть позже.

Группа ПИК. В августе эмитент разместил выпуск ПИК 001Р-05 на $395 млн. Это соответствует объему прав держателей его евробондов, которые учитываются в НРД (около 75% всего выпуска).

Металлоинвест. Выпуск замещающих бондов на $286 млн разместил Металлоинвест, один из крупнейших производителей стали в России. Выпуск с погашением через 5 лет предполагает купон 3,375%.

Совкомфлот. Выпуск на $430 млн размещает Совкомфлот, крупнейшая судоходная компания России, один из мировых лидеров в сфере морской транспортировки углеводородов. По 5-летнему выпуску выплачивается купон 3,85%.

У замещающих облигаций, как и у других бондов, есть купонная доходность и доходность к погашению (указана в таблице). Размер купона у каждого выпуска свой, и он не позволяет точно сравнивать бумаги между собой. Сравнение лучше проводить именно по доходности к погашению.

Доходности в таблице индикативные, указаны из расчета по последним рыночным сделкам 31.10.22.

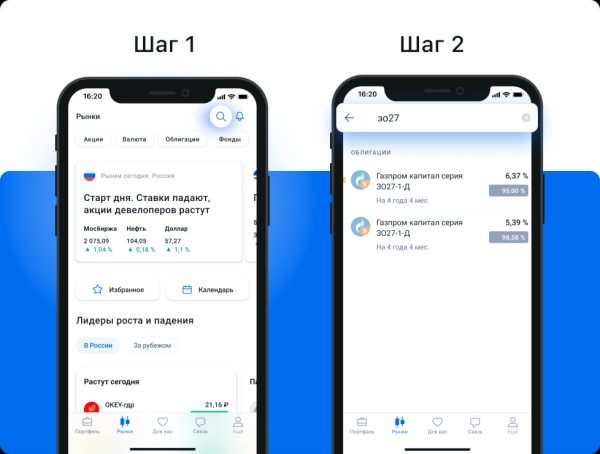

Как купить

Большинство замещающих облигаций после выпуска обращаются на Московской бирже. Чтобы приобрести данные бумаги, нужно в приложении зайти в раздел «Облигации» и вбить в строку поиска название или ISIN выпуска, который вас интересует.

В приложении такие выпуски отмечены специальным логотипом с долларом. Добавляйте их в избранное, чтобы оперативно отслеживать динамику и доходность.