Главное

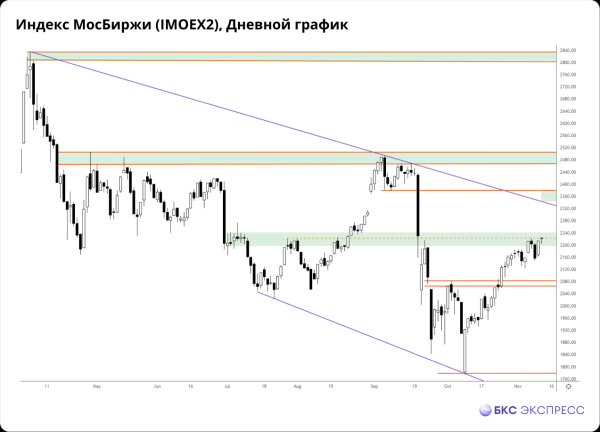

Российский рынок акций завершил прошлую неделю уверенным ростом. Индекс МосБиржи за пять сессий прибавил 3%. Закрытие пятницы проходило в районе локальных максимумов, что, как правило, говорит о незавершенности восходящей тенденции. Тренд может быть продолжен в ближайшие недели.

Несмотря на итоговый прирост индекса на 0,6% на предыдущей сессии, более половины акций в его составе завершали день в минусе. Такое расхождение обусловлено сильным ростом ряда фишек, которые были существенно лучше всех остальных. В частности, высокий спрос отмечается в Норникеле (+5,1%) на фоне скачка цен цветных металлов, а также в МТС (+2,9%) и АЛРОСА (+2,2%).

На валютном рынке ключевой тенденцией последних дней выступает глобальное ослабление индекса доллара (DXY). На фоне замедления инфляции в США и ожиданий участников рынка скорого торможения цикла ужесточения ДКП со стороны ФРС американский доллар корректируется к большинству ключевых валют. Этот момент, например, все еще можно отыграть через покупку золота или юаня. Подробности здесь.

Что касается курса USD/RUB, то он постепенно выходит из бокового коридора вниз. Отмечаем повышенную вероятность временного провала ниже 60. В частности, можно выделить ближайшие уровни поддержки по доллару в районе 59,2–59,5. Движение вниз можно отыграть через фьючерсы на доллар или дружественную валюту HKD, привязанную к курсу USD.

В пользу рубля локально играет и возобновившийся подъем цен на нефть: фьючерсы Brent вернулись выше $96. По мере приближения 5 декабря, когда вступают в силу потолок цен на сырую нефть из РФ и эмбарго ЕС, спекулятивный спрос на нефтяные фьючерсы может только расти. Плюс дополнительно в пользу роста сырья указывают ослабление DXY и потенциальное снижение негативного воздействия COVID-19 в КНР на спрос.

По индексу МосБиржи технический расклад остается прежним. В случае преодоления области 2200–2250 п., в которой он сейчас находится, далее цели роста сместятся к 2330–2380 п. Это на 5–7% выше текущих значений.

При стабильном внешнем фоне ключевыми факторами поддержки нашего рынка могут стать два момента. Первый касается раскрытия отчетности банковским сектором. Сбербанк на прошлой неделе опубликовал сильные финансовые результаты.

Второй — связан с перспективой выплаты высоких дивидендов нефтяниками и их будущего реинвестирования обратно в рынок. Предположительно в конце декабря – начале января возможны притоки от:

– ЛУКОЙЛ. Отсечка 21 декабря. Выплаты составят 793 руб. или 16,9%.

– Татнефть. Заседание СД по дивидендам 15 ноября. Выплаты могут составить по 6,86 руб. на АО и АП.

– Роснефть. Заседание по дивидендам прошло 11 ноября, но результаты пока еще не объявили. Компания может направить акционерам 20,38 руб. за I полугодие или же около 25 руб., если в Роснефти примут решение платить сразу за 9 мес. 2022 г. Таким образом, дивдоходность может быть около 5,7–7%.

– Газпром нефть. Заседание СД по дивидендам сегодня.

В связи с этим на неделе ждем поток дивидендных новостей от нефтяников. Общий умеренный подъем голубых фишек в среднесрочной перспективе выглядит как весьма вероятный сценарий.

Бумаги в фокусе

• Детский мир (+9,9%). В акциях прошел мощный отскок после 30%-го снижения. Как уже ранее отмечали, область повышенного спроса пришлась на зону 45–50 руб. Ниже этого уровня акции идти не хотят, так как наблюдаются очень значительные покупки, вероятно, со стороны очень крупных участников готовых к непубличному статусу Детского мира.

После опубликованного на прошлой неделе пресс-релиза компании о поэтапной трансформации в ООО эмитент не опубликовал больше никаких подробностей и комментариев. Так что описанный нами взгляд по акциям компании пока остается актуальным. Чем выше отскакивают бумаги, ем больше поводов выйти из них.

• Юнипро (+3,3%). На прошлой неделе вышел анонс заседания совета директоров, в повестке которого был вопрос промежуточных дивидендов. Этот момент даже спровоцировал импульс роста котировок. Однако мы скептично смотрим на перспективы утверждения выплат. Наличие в повестке заседания вопроса дивидендов может быть формальностью.

Крупнейший акционер Uniper все еще не сможет получить дивиденды из-за ограничений на движение капитала, так что перераспределять их нет смысла. Вероятность выплаты дивидендов в будущем вырастет, если Uniper сможет выйти из капитала компании. Ранее финский Fortum (контролирует Uniper) заявлял о намерении выйти из российских активов, но точных сроков продажи активов пока нет.

Иностранному акционеру проще сохранить деньги внутри компании, чем отправить их на заблокированный счет типа «С». Таким образом, итоговая цена пакета, который в будущем может быть продан, будет оценена выше.

• Газпром нефть (+2,3%). В пятницу появилось сообщение о заседании совета директоров по вопросу дивидендов за 9 месяцев 2022 г. Оно состоится сегодня. В прошлом году выплаты составили 40 руб. (8,7% по текущим).

В конце 2020 г. Газпром нефть утвердила дивидендную политику, предполагающую выплату не менее 50% скорректированной прибыли по МСФО. Результатов 9 месяцев 2022 г. или даже I полугодия не публиковалось. Можно предположить, что выплаты в этом году будут сопоставимыми с предыдущими.

Важные события

• Сегодня Русагро опубликует финансовые результаты по МСФО за III квартал 2022 г.

• На этой неделе с 15 по 16 ноября пройдет саммит G-20. Ранее многие ожидали это события в плане потенциального улучшения геополитической ситуации, однако высока вероятность сохранения статус-кво.

Внешний фон

Азиатские рынки сегодня торгуются на положительной территории. Фьючерсы на индекс S&P 500 снижаются на 0,3%, нефть Brent в плюсе на 0,3% и находится около $96,2.

Котировки

Биржевые индексы

Инд. МосБиржи (IMOEX2) 2232,95 (+0,63%)

РТС 1158,24 (+0,69%)

S&P 500 3992,93 (+0,92%)

Валюта

USD/RUB 60,53 (+0,01%)

EUR/RUB 62,20 (+1,41%)

CNY/RUB 8,47 (+0,98%)

Узнайте больше

• Три интересные бумаги на неделю

• Главный защитный инструмент пошел на разворот? Что делать

• Парный трейдинг снова в моде. Где искать прибыль

НАЧАТЬ ИНВЕСТИРОВАТЬ