Биржи США и Европы закрыты на праздники. Многие отдыхают и в Азии. Да и активным трейдерам на сырьевых площадках придется дождаться вторника. По сути, фондовый год завершен. Пора начинать подводить итоги 2022 г. и делать прогнозы на 2023 г.

Тенденции биржевого понедельника и на что обратить внимание инвесторам сегодня — в обзоре.

США

В пятницу американские индексы немного восстановились после разгромного четверга, однако +0,5% под занавес недели уже мало что решает. Год завершается крайне слабо, потери ведущих бенчмарков — 9–33%. Относительную стабильность демонстрировал индустриальный Dow Jones, а основное давление в 2022 г. испытал высокотехнологичный Nasdaq, и многие бумаги «компаний роста» потеряли по 50–70%.

Индекс широкого рынка S&P 500 начал 2022 г. за здравие, обновив исторический максимум над 4800 п., а далее весь год скатывался, не выходя за пределы падающего тренда. В итоге рынок отброшен на два года назад, осенью индекс был под 3500 п., а на отскоке смог достать лишь 4100 п., где ожидаемо вновь развернулся вниз. Годовой нисходящий тренд рынка акций сохраняется, и в новом сезоне риск очередного сваливания на минимумы остается высоким.

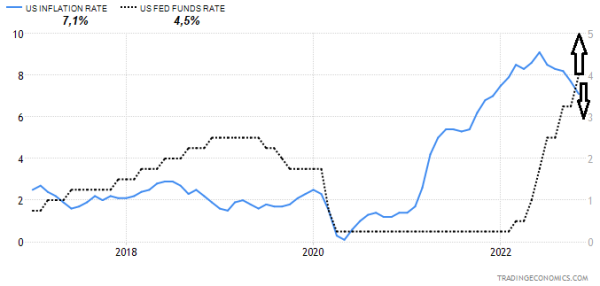

Доминирующий фактор рынка — монетарный цикл ФРС США. На фоне рекордной инфляции центробанк поднял ключевую ставку до 4,5%. Сейчас темп роста цен замедляется — сказывается коррекция в продуктовом и энергетическом сегментах инфляции. Тем не менее ставка наверняка достигнет 5%, поэтому среднесрочное давление на акции пока будет сохраняться.

Американская валюта под конец года растеряла большую часть роста относительно корзины мировых валют. Причина — тот же монетарный драйвер. Сначала индекс доллара США DXY рвал 20-летние максимумы, а с осени активно падает на фоне ожиданий послабления Федрезерва.

Сейчас DXY курсирует немногим выше 104 п. — полугодовые минимумы после 115 п., но, вероятно, основной этап падения доллара завершен. Со слабостью глобального доллара связана положительная динамика других мировых резервных валют, которые к концу года смогли компенсировать часть своей обширной девальвации.

Что интересно — минимумы рынка акций идут на фоне снижения индекса страха VIX: 21 п. Может показаться, что низкая волатильность сулит быстрый разворот индексов акций вверх, но, видится, это мнимое спокойствие. Тактически есть смысл дождаться встряски — взлета VIX при дальнейшем падении S&P 500, после чего и искать ценовое дно по бумагам.

А отрабатывать грядущий рост волатильности рынка лучше в самых изменчивых бумагах США или при помощи фьючерса на S&P 500 — SPYF. К слову, самая волатильная акция США, Tesla, выполнила план падения с опережением ко всему рынку (-72% против -20% у S&P 500 и -32% в Nasdaq), и за $120 выглядит уже не столь дорогой.

Рынок Азии

Часть рынков Азиатско-Тихоокеанского региона в понедельник остаются закрыты, а торги в Китае, Южной Корее и Японии проходят в положительный плоскости. Фактор для все еще работающий европейских площадок — положительный.

Но азиатский фондовый год также нельзя назвать удачным для быков. Индексы остаются в нисходящих трендах на фоне постоянной пандемии в КНР и нулевой терпимости властей Поднебесной к коронавирусу. Накладывается кризис энергоносителей, проблемы сектора недвижимости, перманентная пикировка по линии Пекина и Вашингтона.

Высокотехнологичный гонконгский Hang Seng, что также сегодня на паузе, с начала года теряет 17%, но в моменте было почти -40%. После коррекции от сильного сопротивления 20 000 п. Hang Seng среднесрочно все-таки имеет больший потенциал, чем относительно дорогой рынок США.

Сырье

Турбулентность не обошла стороной и рынок commodities. Цены энергоносителей в 2022 г. то взлетали на исторические максимумы на фоне геополитики, то падали на минимумы года из-за рекордной продажи нефти из стратегических резервов США и аномально теплой погоды в Европе.

Так, фьючерс на нефть Brent завершает год с незначительным приростом. Весной было выше $130, а в декабре — уже $75. Закрытие пятницы состоялось у $84 (почти +4%) за баррель. На 2023 г. взгляд осторожно-позитивный. В начале года ожидается реакция рынка на ответные шаги России против введенного Западом потолка цен на нефть. Вероятное сокращение производства будет играть за нефтебыков, в январе Brent способен двинуть на $90. Нельзя исключать и временного захода в область трехзначных цен.

Газовые контракты к концу года сильно остыли. Риски перебоев поставки реализовались, и в моменте за тыс. кубов европейского газ просили почти $4000, но сейчас — около $900. В среднем по году европейцы будут тратить в разы больше, и текущие сниженные цены — эффект теплой погоды на континенте, когда нет необходимости в расходовании резервов из хранилищ. Но зима только началась, а высоковолатильная природа биржевых контрактов не исключает в начале 2023 г. скачок к $2000, что будет позитивом для курсов бумаг газовиков.

Аналогичная картина по американскому газу: фьючерсы на природный газ NG, взлетев к $10, рухнули на $5, здесь поддержка и значительный потенциал роста

Котировки

По состоянию на закрытие рынков:

Индекс S&P 500 3844 п. (+0,6%)

Nasdaq 10 497 п. (+0,2%)

Shanghai Composite 3067 п. (+0,7%)

Нефть Brent $84 (+3,7%)

Узнайте больше

• Акция года в США 2022

• Копилка Дяди Сэма. 3 американские бумаги на неделю

• Что шепчет индикатор страха