Завершаем цикл наблюдений за оборотами и динамикой российских акций из разных секторов. В новом материале мы решили выявить любимчиков инвесторов среди финансового сектора.

Ранее мы проводили похожие сравнения в других секторах:

• Информационные технологии

• Электроэнергетика

• Потребительный сектор

• Нефтяники

• Металлурги и майнеры

• Транспорт

Как ищем любимчика

Точка отсчета рейтинга будет начинаться с марта, когда были возобновлены торги после длительной остановки. Сделано это по двум причинам: во-первых, волатильность начала года ничего не покажет, во-вторых, выделить лидеров на падающем рынке сложно. В итоге начинаем наблюдение с 25 марта, а по некоторым бумагам из-за разницы возобновления торгов — немного позже.

Рейтинг будет составляться по балльной системе в четырех направлениях:

• Динамика акций от средней цены закрытия за период 25.03–30.04 ко 2 ноября.

• Величина суммарного оборота акции в дни просадок и в дни роста. Суть: если обороты в дни роста выше тех, что наблюдаются в дни падения, — это лидер.

• Находим соотношение дней роста к просадкам, если динамика была больше 1% или меньше 1%.

• Просадки случаются всегда, и они не всегда связаны с самой компанией. Поэтому ищем дни, когда индекс МосБиржи терял более 5%, и наблюдаем за реакцией акций и сроками восстановления.

В рейтинге участвуют 15 компаний, среди которых — банки, страховщики и инвестиционные компании.

Что получилось

Динамика

Исходя из средней цены в марте-апреле бумаги БСП, МКБ и Ренессанс Страхования выросли к настоящему моменту больше всех в секторе. Каждая компания получает по баллу. Банк Авангард, ЭсЭфАй (САФМАР) и Росбанк также показали позитивную динамику — отдаем по 0,5 балла.

Обороты

Здесь мы находим количество сессий роста и падения, а также суммарный оборот в эти дни. Лидерами стали компании Авангард, QIWI и Ренессанс Страхование: в дни роста оборот существенно выше, чем в дни просадок — отдаем балл каждому.

У БСП, Системы, TCS Group и Сбербанка-ао в дни роста оборот был выше, чем в дни падения — отдаем по 0,5 балла.

Соотношение роста и просадок

Здесь мы также рассматриваем соотношение сессий роста к падению. Однако количество дней роста считается в том случае, если динамика акции была больше 1%. И, наоборот, — падающие дни, когда акции снижались более 1%.

Больше всех зеленых сессий у БСП, ЭсЭфАй и Системы — лидерам отдаем по баллу. МКБ и Сбербанк-ао показали хорошие результаты — по 0,5 балла.

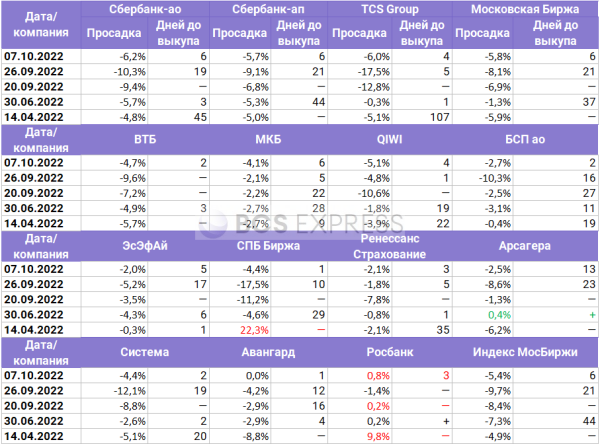

Выкупаемость просадок

Для начала ищем просадки индекса МосБиржи всех сессий (IMOEX2) более чем на 5% с 28 марта по 2 ноября. Таких случаев было пять, в трех из них просадка была выкуплена — в среднем за 24 дня. Восстановлением считается рост актива выше цены закрытия дня, предшествующего просадке.

Лучшие показатели:

• ЭсЭфАй — выкуп просадки в среднем за 7 сессий

• Авангард — за 8 дней

• Система и Ренессанс страхование — по 11 дней

Слабым звеном стали бумаги Сбербанка-ап, ВТБ, Московской биржи, СПБ Биржи и Арсагеры — 2 просадки выкуплены не были. Худший результат у Росбанка: несмотря на рост в 3 случаях, очень скоро акции падали и не восстанавливались. Аутсайдером также стали бумаги TCS Group, выкуп производится в среднем за 29 дней — хуже, чем у индекса.

Сбербанк-ао, МКБ, QIWI и БСП выкупали просадки быстрее чем индекс — отдаем по 0,5 балла.

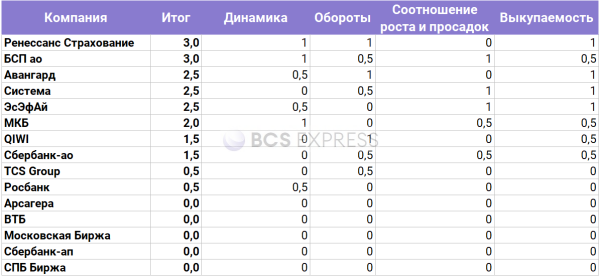

Подведем итоги

По накопленным баллам места распределились следующим образом:

• Ренессанс Страховании и БСП

• Авангард, Система и ЭсЭфАй

• МКБ

Четкого лидера статистическое наблюдение не выявило, что, вероятно, связано с малым периодом исследования и низкой ликвидностью многих инструментов. В будущем динамика крупных компаний и лидеры могут измениться. Так, если убрать малые и неликвидные бумаги, то лидерами могут стать акции Системы и Сбербанка-ао. К ним стоит присмотреться. Явными аутсайдерами являются акции обеих бирж и ВТБ: статистика показала, что в них пока нет интереса, и нужно ждать новых драйверов.

Что касается текущих лидеров, то на них можно обратить внимание в период неопределенности, но нужно учитывать низкую ликвидность бумаг.

Долгосрочная оценка лидеров и потенциальных победителей в будущем:

• Система (Покупать. Цель на год: 17 руб./ +36%)

• МКБ (Покупать. Цель на год: 8 руб./ +26%)

• Сбербанк-ао (Покупать. Цель на год: 180 руб./ +44%)