Каждый, у кого есть работа, платит налог на доходы физических лиц (НДФЛ). Правда, многие даже не замечают этих денег: их перечисляет в налоговую работодатель, а на руки сотрудники получают уже «очищенную» от налогов зарплату. Поэтому возможность положить часть уплаченного налога обратно в карман ощущается как приятный бонус — рассказываем, в каких случаях он положен.

Сколько можно получить

Существует несколько видов налогового вычета. На каждый из них устанавливается свой лимит, то есть предел суммы расходов, по которой можно оформлять вычет. Еще один «лимит» — это сколько налогов вы уплатили. НДФЛ составляет 13% от вашей зарплаты — вернуться может не больше налогов, чем «уходит» от вас государству.

Вычет за спорт

Новинка этого года — налоговый вычет на физкультурно-оздоровительные услуги. Можно вернуть часть средств, которые вы платите за свои тренировки в фитнес-клубе, а также за спортивные секции своих детей.

Этот вычет входит в число социальных налоговых вычетов. Максимальный размер выплаты — 15,6 тыс. руб. за год.

Подробно об этом вычете: какой фитнес-клуб выбрать, как оформить документы и т.д. — рассказываем здесь.

Вычет за лечение

Этот вычет распространяется на траты на медицинские услуги, покупку медикаментов и страховки (ДМС). Сюда включаются траты на здоровье ваше, ваших родителей, жены или мужа и детей.

Это также социальный вычет, максимум — 15,6 тыс. руб. за год. Однако при дорогостоящем лечении лимита нет — вы можете получить даже весь уплаченный вами НДФЛ.

О том, какие документы нужно брать в платных клиниках, какие рецепты сохранять и т.д., прочитайте в этой статье.

Вычет за обучение

Оформить вычет можно после учебы в самых разных организациях: это не только вузы, платные школы и детские сады, но и автошколы, различные курсы и многое другое. Это касается вас, ваших детей, а также братьев и сестер.

Опять-таки, вычет за обучение относится к социальным, но есть разница в сумме расходов, которая может быть учтена за обучение взрослых и детей. Обо всех нюансах подробно рассказываем тут.

Вычет за покупку недвижимости

Покупка жилья, как правило, обходится в крупную сумму, и вычет может выплачиваться несколько лет. Максимальный размер средств, который можно получить — 260 тыс. руб.

Налогоплательщикам доступен вычет не только за саму покупку или строительство жилья, но и по процентам, уплаченным по ипотеке. Как рассчитывается вычет, как его получать супругам и другие особенности описаны в нашей статье.

Инвестиционный вычет

«Вишенка на торте» для инвесторов — вычет, который можно получить благодаря ИИС (индивидуальному инвестиционному счету). В последнее время обсуждаются возможные реформы этой системы, но пока ситуация такова: существуют два типа вычета — А и Б. Тип А дает льготы на взносы, тип Б — на доходы.

Начинающие инвесторы и те, кто делает консервативные вложения, нередко выбирают вычет типа А. Все просто: в течение года вы вносите на ИИС 400 тыс. руб., и можете получить налоговый вычет 13% — 52 тыс. руб. Если вы положили меньше денег на счет (или заплатили меньше налогов), то сумма, соответственно, будет меньше.

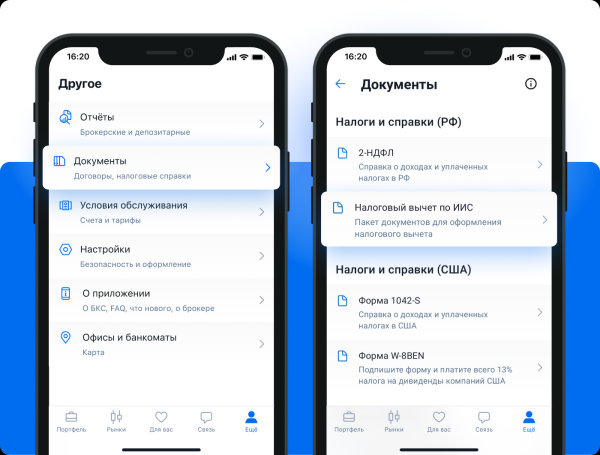

Оформить налоговый вычет по ИИС в приложении можно всего в несколько кликов в разделе Оформление вычета.

Если у вас есть вопросы про инвестиционный вычет, рекомендуем прочитать эту публикацию.

Еще одно важное преимущество для инвесторов — так называемая ЛДВ, то есть льгота для долгосрочного владения ценными бумагами. Если вы владеете бумагами более трех лет, то при их продаже можете не платить НДФЛ. Подробные расчеты с примерами и способы оформления описаны здесь.

Главное

• Существуют разные виды налоговых вычетов, которые можно получить: при покупке жилья, оплате лечения, обучения, спортивных занятий, а также при инвестировании.

• Инвестиционный вычет — пожалуй, наиболее простой в оформлении. Максимальная сумма, которую можно получить, — 52 тыс. руб. в год.

• Чтобы получить вычет по ИИС, необходимо до конца года внести средства на счет.

Открыть ИИС

Вебинар «Налоговая отчетность для частного инвестора»

Приглашаем вас принять участие в вебинаре, посвященном особенностям уплаты налогов для инвесторов. В фокусе дискуссии — актуальные налоговые риски с разбором реальных примеров от приглашенных экспертов.

Когда? 24 ноября в 11:00 МСК

Как зарегистрироваться? Зарегистрируйтесь на вебинар сейчас и подключайтесь во время эфира. Участие — бесплатное.

У каждого клиента будет личная ссылка в почте, по ней же вы сможете посмотреть запись эфира.

Главные темы:

• Кто и когда платит: вы, брокер или управляющая компания?

• Особенности налогообложения для зарубежных активов

• Четвертая волна налоговой амнистии

Спикеры: Дмитрий Костальгин, соучредитель компании НДФЛка.ру, Валерия Назаренко, руководитель клиентского сервиса компании НДФЛка.ру

Модератор встречи — Виктория Даньшина, руководитель направления поддержки продаж департамента интернет-брокер БКС.

Зарегистрироваться