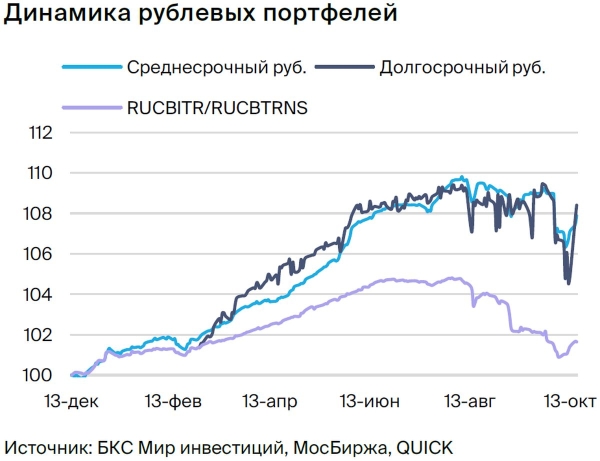

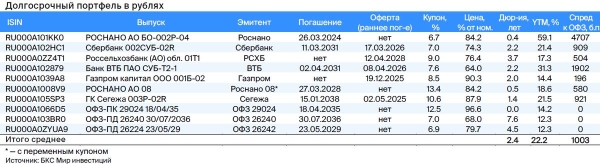

Взгляд на долговой рынок в рублях оставляем умеренно позитивным. В долгосрочном портфеле меняем Whoosh на Сегежу.

Главное

• Официально введен частичный валютный контроль, что укрепило рубль.

• Ждем данных по действию высокой ключевой ставки на объемы кредитов.

• Недельная инфляция ускорилась до 0,24% с 0,21% — умеренно негативно.

• Переоценка корпоративного рынка близка к завершению.

• Поступают негативные сигналы от ЦБ в основном по инфляции.

• Urals продолжает находиться на высоком уровне $80 за баррель.

• В портфеле: меняем Whoosh на Сегежу.

В деталях

Консенсус-прогноз по ставке уже закладывает повышение на 1% в IV квартале 2023 г. Но случится ли это на ближайшем заседании — вопрос. За повышение ставки выступают данные по недельной инфляции, прогноз по инфляции на конец года, риторика ЦБ с ястребиным контекстом, а также новая информация по расходам бюджета в 2024 г., которые прогнозируются к росту на более чем 20%.

С другой стороны, текущие темпы инфляции — дань обесценению рубля — эффект, скорее всего, будет непродолжительным и неповторяющимся. ЦБ в пресс-релизе упомянул, что рассматривает целесообразность, а не возможность повышения ключевой ставки, а перед прошлым повышение целесообразность сначала изменилась на возможность.

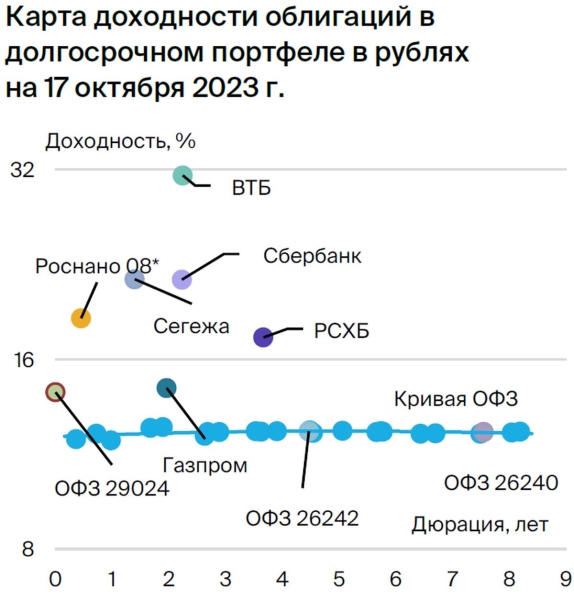

Также, вероятно, у регулятора еще не будет полных данных по кредитной активности в октябре, когда ставка уже начала действовать, но первые признаки ее охлаждения, безусловно, есть. Было бы логично взять паузу до декабря для оценки ситуации. Долгосрочный взгляд по-прежнему умеренно позитивный, ожидаем постепенного сокращения доходностей длинных ОФЗ к 2025 г. до 8–9% с более чем 12%.

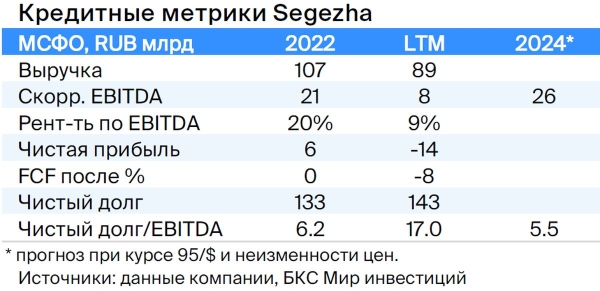

Меняем Whoosh на Сегежу с YTM 21% и поддержкой от 62% акционера АФК Система. Сегежа занимается лесозаготовкой и деревообработкой, кейс основан на слабом рубле и поддержке от 62%-ого акционера АФК Система. Компания сильно пострадала из-за санкций — пришлось перенаправить часть продукции из Европы в Китай, что сильно увеличило издержки.

Ожидаем снижения долговой нагрузки с заоблачных 17х до 5,5х в 2024 г. на фоне слабого рубля по 95 руб. за доллар — эффект уже есть во II квартале 2023 г., когда EBITDA увеличилась в 3 раза при среднем курсе 81 руб. за доллар. Долговая нагрузка 62% Системы около 3,8х по показателю Чистый Долг/EBITDA, дополнительно 1х+ EBITDA — стоимость 33%-ной доли в Ozon.

Помощь Сегеже при этом никак не повлияет на долговую нагрузку. Пропорционально консолидированная EBITDA в 150–160 млрд руб., из которых на стабильный бизнес МТС приходится 70%. Ожидаем снижения доходности до более приемлемых 19% или +5% к выпускам АФК Система, потенциальный доход 13% за полгода и 21% за год.

Эмитенты и выпуски

Сегежа

Серия 003P-02R

Сегежа занимается лесозаготовкой и деревообработкой, кейс основан на слабом рубле и поддержке от 62%-ого акционера АФК Система. Компания сильно пострадала из-за санкций — пришлось перенаправить часть продукции из Европы в Китай, что сильно увеличило издержки.

Ожидаем снижения долговой нагрузки с заоблачных 17х до 5,5х в 2024 г. на фоне слабого рубля по 95 руб. за доллар — эффект уже есть во II квартале 2023 г., когда EBITDA увеличилась в 3 раза при среднем курсе 81 руб. за доллар. Долговая нагрузка Системы около 3,8х по показателю Чистый Долг/EBITDA, дополнительно 1х+ EBITDA — стоимость 33%-ной доли в Ozon.

Помощь Сегеже при этом никак не повлияет на долговую нагрузку. Пропорционально консолидированная EBITDA 150–160 млрд руб., из которых на стабильный бизнес МТС приходится 70%.

Ожидаем снижения доходности до более приемлемых 19% или +5% к выпускам АФК Система, потенциальный доход 13% за полгода и 21% за год.

Роснано

Серия 001Р-04

Серия 8

Роснано — финансовый институт поддержки высокотехнологичных отраслей России с фокусом на очень рискованные портфельные и венчурные инвестиции, а также высоким уровнем долга. Основа кредитоспособности компании — поддержка государства, которая уже оказывается. В 2022 г. бюджет погасил 10 млрд руб. облигаций без госгарантий, проценты платятся. Акционеры: Россия — 100% напрямую.

Выпуск 001Р-04 — с учетом слабой собственной кредитоспособности и отсутствия рейтингов считаем справедливым уровень доходности 14–15% при текущей YTM 15,3%, а спред — 400–600 б.п. Потенциальный доход — 8% за полгода.

Выпуск 8 — с госгарантией покрывает 70% текущей цены. Переменный купон YTM 7Y ОФЗ + 1,57% — полугодовая переоценка, следующая в конце сентября до 12,8% по текущим данным. Условная YTM 17,9% (при условии неизменности доходности 7Y ОФЗ). Потенциальный доход — 18% за полгода и 25% за год.

Россия

Серии 26224

Серия 29024

Серия 26240

26224: спред к 26242 должен расшириться до 0,25% с 0,04% при возобновлении аукционов в бумаге 26242, поскольку размещено только 49% от выпуска. Потенциальный доход по ОФЗ 26224 — 8%+ за полгода.

29024: условная YTM 13,3%, спред к RUONIA 1,4% — на 0,4% выше нормы из-за нахождения в процессе размещения, которое мы ожидаем скоро закончится (уже размещено 82%). Потенциальный доход — 9% за полгода.

26240: ожидаем укрепления до уровня ниже 90 руб. за доллар и дальнейшего снижения доходностей ОФЗ на 0,4–0,5%.

ВТБ

Серия СУБ-Т2-1 (только для квалифицированных инвесторов)

ВТБ — второй крупнейший российский банк с хорошим качеством активов, прибыльностью и господдержкой (у государства 61%+ акций), но сильно пострадавший от санкций. Критической проблемы с капиталом не ожидается, что подтверждается сентябрьским отчетом агентства АКРА.

Выпуск СУБ-Т2-1 — субординированная облигация без возможности отмены, списания и/или приостановки выплаты купонов вне рамок санации/временной администрации и/или снижения норматива акционерного капитала менее 2%.

Расчетная доходность к погашению через 8 лет 16,5%, к колл-опциону — 21% (после колл-опциона купон равен сумме доходности 5-летних ОФЗ и 2,2%) с потенциалом снижения на 3% и 8% (доход 31%+). Ожидаем восстановления цены к дате начала выплаты дивидендов и купонов по бессрочным облигациям. Потенциальный доход составляет 30%+ по ВТБ за год.

Аналитики рекомендуют «Покупать» акции банка с целевой ценой 0,039 руб.

Сбер

Серия 002СУБ-02R (только для квалифицированных инвесторов)

Сбер — крупнейший российский банк с отличным качеством активов, прибыльностью и не нуждающийся в господдержке (у государства 50%+ акций).

Выпуск 002СУБ-02R — субординированная облигация без возможности отмены, списания и/или приостановки выплаты купонов вне рамок санации/временной администрации и/или снижения норматива акционерного капитала менее 2%.

Расчетная доходность к погашению через 8 лет 13,4%, к колл-опциону — 15,6% (после колл-опциона купон равен сумме доходности 5-летних ОФЗ и 1,5%) с потенциалом снижения на 1% и 5%. Ожидаем восстановления цены выпуска после нормализации ситуации с сильно субординированными облигациями ВТБ.

Акции Сбера входят в число фаворитов аналитиков с рекомендацией «Покупать» и целевой ценой 350 руб. по «обычке» и 340 руб. — по «префам».

Россельхозбанк

Серия 01Т1 (только для квалифицированных инвесторов)

Россельхозбанк — госбанк (100% напрямую у государства), позиционируется как институт развития и поддержки сельского хозяйства, практически ежегодно докапитализируется на 30 млрд руб. За последние 5 лет объем докапитализации составил 150 млрд руб., в том числе 17 млрд руб. в январе 2023 г.

Выпуск 01Т1 — бессрочная субординированная рублевая облигация с возможностью отмены купонов по усмотрению эмитента и списания при ухудшении норматива акционерного капитала ниже 5,125%. Считаем, что — с учетом последней докапитализации в 2023 г., среднего размера банка, 100%-го прямого владения государством, публичного официального заявления о намерении продолжать выплаты по бессрочным выпускам и оценочно низкого санкционного эффекта — банк не будет отменять купоны по таким облигациям, и ему не потребуется существенная докапитализация.

Доходность к ближайшему колл-опциону через 5 лет — 16,5%, а расчетная к последующим — 15% (купон после первого колл-опциона определяется как доходность 10-летней ОФЗ + 2,6%), справедливый спред 2,5%, так как ликвидность лучше, чем у ВТБ. Ожидаем восстановления цены облигации после нормализации ситуации с сильно субординированными бумагами ВТБ.

Газпром

Серия 001Б-02 (только для квалифицированных инвесторов)

Газпром — поручитель/оферент по облигациям — добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. В 2022 г. выручка от газа, нефти и прочего составила 66%, 29% и 5%, EBITDA — 62%, 33% и 5% соответственно. Себестоимость добычи газа и нефти одна из самых низких в мире.

Долговая нагрузка очень низкая: коэффициент Чистый долг/EBITDA составляет 1,0х, и мы ожидаем его сохранения на низком уровне — 1,5–2,0х. Риск ликвидности/рефинансирования низкий благодаря денежным средствам в $17 млрд (достаточно для погашения всех долгов в течение года и более), господдержке. Акционеры: Российская Федерация (прямо и косвенно) — 50,2%, в свободном обращении — 49,8%.

001Б-02 — аналогичная валютным бессрочная субординированная облигация, торгуется с доходностью 15,0% (на 4,3% выше справедливой). Ожидаем снижения спреда ближе к дате колл-опциона.

Аналитики рекомендуют «Покупать» акции Газпрома с целевой ценой 220 руб.

Еще портфели облигаций

• Тактический взгляд: среднесрочный портфель облигаций в рублях. 19 октября 2023