СПБ Биржа довела число биржевых фондов до 200. Торги стартовали в пятницу. Разберем новые ETF чуть подробнее.

Покупка ETF, торгуемых в долларах США, доступна только квалифицированным инвесторам. О том, как получить статус «квала», узнайте здесь.

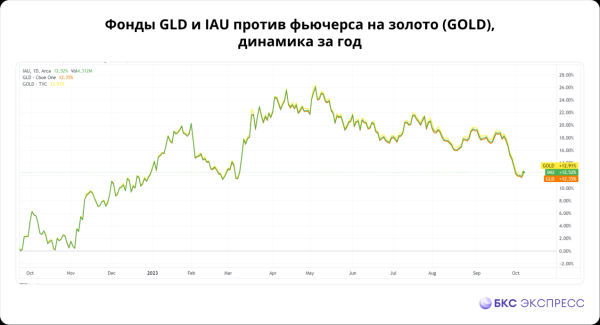

IAU – iShares Gold Trust

Самый эффективный способ владения золотом. Именно этот ETF зашивают в ПИФы драгметаллов, поскольку у него самые низкие комиссии в мире (0,25%). Более известный GLD, хотя и вдвое больше по размеру, берет 0,4% в год.

Почему стоит брать:

– Все акции фонда на 100% обеспечены физическим золотом в депозитариях США.

– В активах у него 370 тонн металла, что больше золотых резервов всей Британии.

– IAU в отличие от GLD можно купить в мобильном приложении БКС.

О чем нужно помнить:

– В условия высоких ставок в США цены на золото в долларах не растут с мая.

– Есть риск уплаты налога за валютную переоценку (риск отмены 3-летней льготы).

– Много других вариантов с золотом, не факт на СПБ фонд хорошо расторгуется.

IYR — iShares U.S. Real Estate

Фонд входит в топ-5 самых крупных и ликвидных ETF на американскую недвижимость. Это уже второй на СПБ Бирже готовый портфель в своем классе (фонд фондов). Прямой конкурент XLRE, но от другого провайдера.

Почему стоит брать:

– Из-за высоких ставок в Америке все фонды недвижимости США сейчас дешевы.

– Фонд, как и все портфели из REITs, платит приличную ренту (дивиденд 3,3%).

– Не нужно платить 30% налог c дивидендов (при прямой покупке REITs надо).

О чем нужно помнить:

– Эпопея с ростом ставки может продолжиться, и коррекция в IYR и XLRE тоже.

– Дивиденд IYR ниже (3,3% и 3,9%), а комиссия выше (0,4% и 0,1%), чем у XLRE.

– На СПБ Бирже случались многомесячные задержки с выплатами дивидендов.

PKW — Invesco BuyBack Achievers

Единственный в своем роде ETF на акции США, которые делают крупные байбэки. Держит в портфеле те компании, которые выкупают с рынка не менее 5% free float ежегодно и тем самым подгоняют цены акций.

Почему стоит брать:

– Фонд держит и постоянно обновляет портфель из более чем 300 компаний.

– Повторить вручную такую стратегию очень сложно, а стоит она 0,64% в год.

– Байбэк-фонд реально обгоняет широкий рынок в среднем на 1% в год.

О чем нужно помнить:

– Более высокая доходность, чем у S&P 500 достигается за счет роста риска.

– Суть риска в том, что большинство акций с высокими байбэками — из сектора IT.

– В итоге PKW — нечто среднее между SPY и QQQ, но их можно смешать дешевле.

ARKF — ARK Fintech Innovation

Фонд прославленной техноледи Кэти Вуд. Не самый крупный (ARK Innovation гораздо более известен), но из ее фирменной линейки. Занимает пятое место по активам (около $800 млн) и первое по динамике акций (около 40% в этом году).

Почему стоит брать:

– Уникальная возможность купить весь американский финтех одной бумагой.

– Фонд в последние месяцы обгоняет не только S&P 500, но и весь NASDAQ.

– Держит 30 бумаг, в том числе неочевидные вроде DraftKings (игровые ставки).

О чем нужно помнить:

– Фонды Кэти Вуд летают не только высоко вверх, но и отвесно вниз (бета = 1,5).

– Плата за управление довольно высокая для индустрии — 0,75% в год.

– Фонд малоликвидный, и многие финтех-фишки выгоднее набрать отдельно.

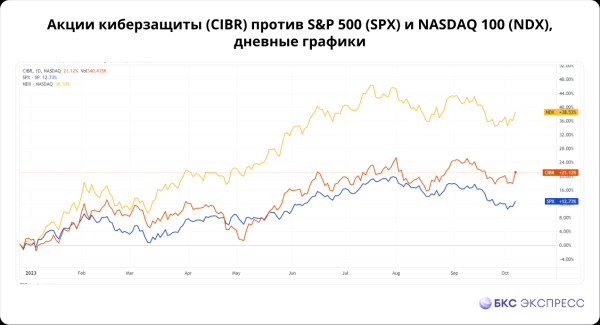

CIBR — First Trust Nasdaq Cybersecurity

Первый на нашем рынке фонд на акции кибербезопасности. Не единственный в своем классе, но самый крупный и ликвидный (около $5 млрд в активах). Держит более 30 акций компаний, связанных с киберзащитой.

Почему стоит брать:

– Спрос на активы из отрасли кибербезопасности стабильно высок.

– В портфеле есть фишки, не доступные отдельно, например, индийская Infosys.

– С начала года у фонда неплохая доходность — порядка 20%.

О чем нужно помнить:

– В портфеле около половины веса занимают малые и средние компании.

– Как следствие, фонд может отставать от доходности самих акций.

– Плата за управление составляет 0,6%, что чуть выше среднего по рынку.