Повышаем целевую цену по акциям круизной компании Carnival до $10,5 (ранее — $9), но меняем рекомендацию на «Держать» с «Покупать» в ожидании дальнейшего восстановление финансовых показателей на фоне ослабления карантинных ограничений и переноса инфляционных издержек на потребителя.

Главное

• Carnival — есть возможности для увеличения рентабельности. Драйверы: обновление флота, дефицит круизных мощностей в мире

• Краткосрочные риски ликвидности отсутствуют

• Высокие процентные расходы оказывают давление на чистую прибыль

• Оценка: 9,6х по EV/EBITDA — незначительно выше средних

В деталях

Carnival — самая большая круизная компания в мире с долей 47% от мирового круизного рынка в 2019 г. по пассажиропотоку. Ближайшие конкуренты: Royal Caribbean Cruises (23%), Norwegian Cruise Line (10%), TUI (3%), прочие (17%). Компания, по сути, является «плавающим отелем» эконом класса (средняя цена на билеты — $130 в день) и дает возможность посетить несколько стран и экскурсий за круиз. Собственный флот Carnival насчитывает 93 круизных корабля.

Восстановление финансовых показателей. Учитывая замедление глобальной деловой активности и текущий энергокризис в Европе (на этот регион приходится 30% выручки), при расчете финансовых показателей мы используем анализ различных сценариев.

Первый предполагает возврат EBITDA к уровню 2019 г. (до пандемии) в 2024 г., а второй — в 2025 г. При прогнозе EBITDA мы закладываем топливные расходы, исходя из цен на нефть на уровне $85 за баррель.

Обновление флота, дефицит круизных мощностей в мире — возможен рост рентабельности. В последние годы компания активно обновляла флот: по итогам 2022 г. новые корабли составляли 25% от общего количества судов. Новые корабли энергоэффективнее, что позволит компании увеличить рентабельность в среднесрочной перспективе.

Дополнительным фактором роста рентабельности может стать повышение цен на услуги, учитывая сохранение дефицита круизных мощностей на горизонте 10 лет (до 2020 г. заполненность превышала 104% ежегодно), а также доминирующее положение Carnival на рынке.

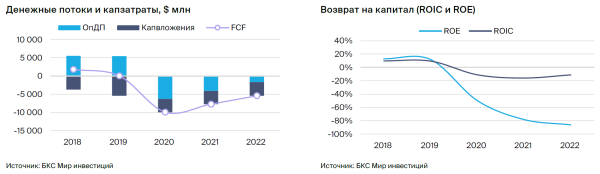

Отсутствие краткосрочных рисков ликвидности. Объем ликвидности на конец 2022 г. составлял $8,6 млрд (денежные средства в объеме $5,98 млрд + кредитные линии). Общий долг достиг $34,5 млрд. В 2023 г. Carnival необходимо погасить обязательства в размере $2,4 млрд.

Принимая во внимание денежные средства на балансе и прогнозируемый FCF (-$1 млрд), у компании не должно возникнуть проблем с погашением. Рефинансирование долга потребуется в 2024 г. ($2,6 млрд к погашению).

Высокая долговая нагрузка — негативно. Процентные расходы в 2023 г. ожидаются на уровне $2 млрд — около 50% от ожидаемой EBITDA. Высокая долговая нагрузка выступает фактором давления на чистую прибыль.

Оценка: мультипликаторы незначительно выше среднеисторических. Акции Carnival торгуются с мультипликатором 9,6х по EV/EBITDA 2023е при среднеисторическом значении до пандемии в 9х (2017–2019 гг.).

Наша оценка проводилась по мультипликатору EV/EBITDA 9х при взвешивании двух сценариев по EBITDA с равными долями. Учитывая прогнозы, мы даем целевую цену акциям Carnival в $10,5 и меняем рекомендацию на «Держать» (ранее — «Покупать») из-за роста котировок.

Риски

• Продление ограничительных мер в связи с пандемией на срок существенно более года.

• Риски дефолта, рефинансирования и ликвидности (в ближайшие два года маловероятны из-за большого объема денежных средств).

• Налоговые риски — эффективная ставка налога на прибыль 2%.

• Изменение предпочтений клиентов и риски роста цен на нефть.

Покупка ценных бумаг эмитентов недружественных стран, согласно предписанию Банка России, доступна только квалифицированным инвесторам. О том, как получить статус квала, узнайте здесь.